最大的悬念或许不是“谁能接手”,而是“谁愿真正重塑一个褪去投机色彩的新卓翼”。

文/每日资本论

这家“华为概念股”或将易主,原因有些让人哭笑不得。

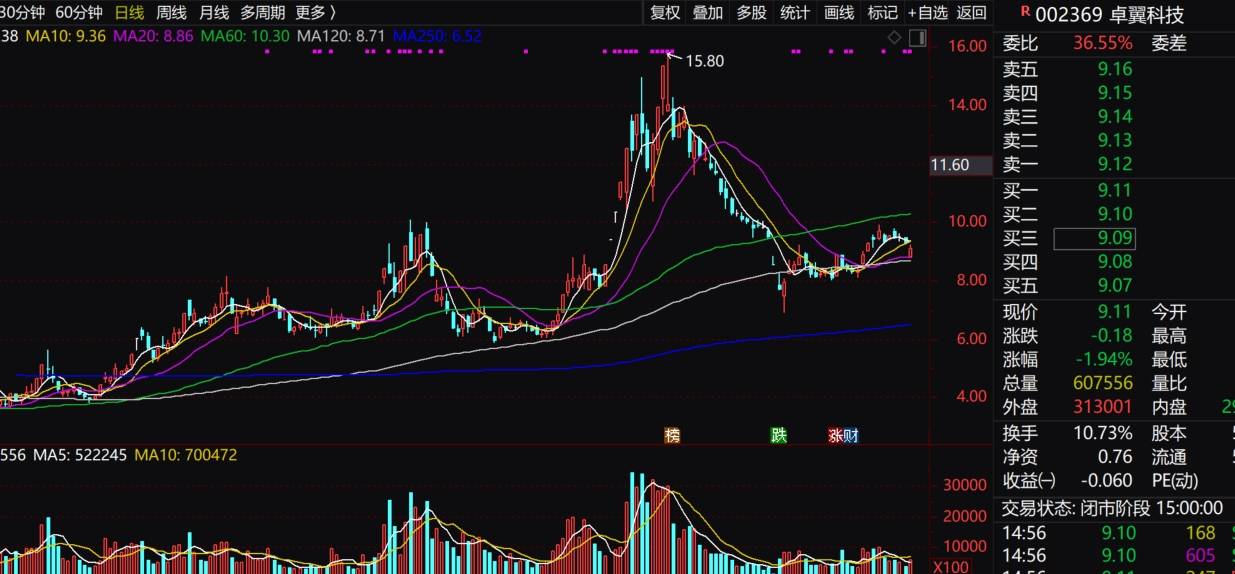

5月15日晚间,深圳市卓翼科技股份有限公司(下称,卓翼科技)公告称,控股股东夏传武持有的公司共计12.48%股份拟进行司法拍卖。若交易完成,这位曾掌控公司十余年的创始人,持股比例将从12.76%锐减至0.28%,卓翼科技或将遭遇成立21年来的首次实控权更迭。

此事也在股吧里引起了热议。部分敏感的投资者认为,“这是第二个ST岭南”。该股已经连续10个跌停板。还有网友担心:“朋友你会不会变ST啊?”当然,也有投资者表示,“按照正常逻辑,原来的实控人亏损,换一个会好点,东西想卖个好价格,必然把股价搞得高高的,才有谈判筹码。”

资历久一些的投资者或许对卓翼科技董事长的故事有所耳闻——他可是“二进宫”了。2004年,夏传武与田昱等共同创立卓翼科技,凭借为华为、小米等头部品牌代工迅速崛起,2010年成功登陆深交所。然而,这位“代工之王”的野心逐渐偏离正轨。2018年,夏传武辞去董事长职务,但退居幕后的他并未远离权力核心。

随后,情况变得糟糕起来。2020年10月,夏传武因涉嫌操纵证券市场被宁波市公安局逮捕。2023年12月,深圳市公安局再次以同类罪名将其逮捕。2024年4月,深圳市中级人民法院一审判处其有期徒刑七年,罚没金额合计6630万元。

夏传武的故事如同一部资本市场的黑色寓言。这场个人悲剧的背后,是卓翼科技长达十年的治理溃败。2020年9月,深圳证监局对夏传武、昌智、陈新民三任董事长及多名高管出具警示函,直指公司2013-2020年间存在“公司治理不完善、财务核算不规范、信息披露不准确”三大顽疾。

简单说,一家顶着“华为概念股”的公司,老板却喜欢当“股神”,可又没那两把刷子,最终不仅把自己玩到监狱,还把好好的一家公司搞的深陷亏损。

接下来,谁来接盘卓翼科技?其命运会产生转折吗?

事实上,卓翼科技的崛起也在一定程度折射了中国消费电子代工黄金时代的缩影。2004年成立之初,公司以ADSL调制解调器、无线路由器等网络设备代工切入赛道,2010年上市后迅速扩张至智能手机、智能穿戴领域。凭借ODM(自主设计制造)与EMS(电子制造服务)双轮驱动,其客户名单囊括华为、小米等巨头,2019年营收一度超过33亿元,销售毛利率保持在超过12%,甚至高于同期工业富联等同行。

但代工模式的基因缺陷在行业红利消退后显露无遗。2020-2024年,卓翼科技连续五年亏损,累计净亏损超15亿元,研发人员数量从2023年的388人减少至2024年的295人,减少23.97%;研发人员数量占比从10.92%降至8.20%。2024年,尽管营收同比回升10.3%至17.07亿元,但归母净利润仍亏损2.18亿元,毛利率仅2.27%,较巅峰期缩水近八成。

从卓翼科技的经历来看,其存在三大结构性矛盾。首先是大客户依赖症。2024年,公司前五名客户合计销售金额1,434,128,500.17元,占年度销售总额比例达83.99%,客户集中度较高。若主要客户的经营状况、采购策略发生重大变化,可能对公司的营业收入和经营业绩产生不利影响。

重资产扩张陷阱。2021年投产的河源基地成为财务黑洞。这个被寄予厚望的“明星项目”自建成投产以来,一直处于亏损状态。2021年至2024年,河源卓翼的收入分别是1.02亿元、9.4亿元、10.41亿元和11.76亿元,净亏损分别为3753.93万元、3794.73万元、1569.11万元及923.37万元。

可以佐证的是,2022年,河源卓翼迎来投产后的首个完整年度。但也是自2022年起,卓翼科技的毛利率出现大幅下滑,甚至一度出现毛利率为负数的情况。

还有一个问题就是战略摇摆失焦,从量子点显示、TWS耳机到AI眼镜,卓翼科技十年间追逐不少风口,也股权融资不少真金白银,但却因资源分散、技术储备薄弱,最终沦为“伪概念”炒作工具,其研发人员减少就在一定程度上说明问题。

有意思的是,2021年3月,卓翼科技曾试图通过控制权变更实现“涅槃重生”。深智城拟通过“定向增发+表决权委托”的双重方式控股卓翼科技。2021年4月,表决权委托生效后,卓翼科技实控人变更为深智城。定增事项一直在推进中,中途还曾下调过募资金额,但次年却以终止收场。

值得注意的是,深智城由深圳市国资委100%控股,彼时卓翼科技欲易主为深智城消息披露后,被投资者看作是重大利好,而随着定增终止以及表决权委托协议的解除,深智城将不再接手卓翼科技控制权。

这场“先上车后补票”的资本实验,最终因治理顽疾、业绩等种种原因而夭折。问题是,如今卓翼科技的情况并未发生实质性转变,那么谁愿接盘“烫手山芋”?

截至2025年一季度,卓翼科技资产负债率已高达82.66%,达到历史峰值。且货币资金3.3亿元,短期借款和一年内到期的非流动负债为3.41亿元,资金链紧绷。

每日资本论认为,司法拍卖后,新实控人需兼具产业整合能力与资本耐力。潜在接盘方中,华为、小米生态链企业或具备业务协同优势,但需警惕“壳资源”炒作;地方国资虽能提供短期流动性,却难解代工模式根本性困局。

此外,剥离河源基地等亏损资产也是处理债务压力的常规手段。但租赁合约刚性约束下,或需通过债务重组、资产证券化等手段缓释压力。聚焦储能设备、AIoT硬件等高毛利领域或是出路,但需客户资源与研发投入双重加持。

需要提醒的是,引入战投注资、债转股等方案需平衡股东与债权人利益。2025年一季度,卓翼科技的应收账款达4.84亿元,存货1.32亿元,如何盘活这些“沉睡资产”将成为关键之一。

无论如何,如今司法拍卖或成为卓翼科技命运转折点。若新股东能以产业思维重构价值链,通过技术升级切入AIoT、万兆光网等前沿领域,这家老牌代工企业或能绝处逢生。反之,若再度沦为资本筹码,等待它的或许是更深的深渊。

或许在这场救赎游戏中,最大的悬念或许不是“谁能接手”,而是“谁愿真正重塑一个褪去投机色彩的新卓翼”。

【文章只供交流,并非投资建议,请注意投资风险。若您觉得有价值,麻烦您点赞、转发。祝身体健康,掘金2025!】

微信扫一扫打赏

微信扫一扫打赏

支付宝扫一扫打赏

支付宝扫一扫打赏